Das trügerische Märchen vom "Buy-and-Hold"

Warum der klassische Buy and Hold Ansatz oft nicht das Beste für Anleger ist – und welche Alternativen bessere Chancen bieten können.

Liebe Leserinnen und Leser,

"Kaufen Sie Aktien, nehmen Sie Schlaftabletten und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich." Diese oft zitierte Weisheit von André Kostolany kennen sicher die meisten Anleger. Auf den ersten Blick scheint sie auch zuzutreffen, wenn man die langfristige Entwicklung von Indizes wie dem DAX, S&P 500 oder MSCI World betrachtet. Doch ist der Buy and Hold Ansatz grundsätzlich eine guten Lösung für Anleger? Ein genauerer Blick zeigt, dass die Sache weit komplexer ist.

Buy and Hold: Eine Illusion?

Viele Anleger gehen davon aus, dass Buy and Hold der einfachste und sicherste Weg ist, um langfristig Vermögen aufzubauen. Man kauft ein paar Aktien, hält diese lange, und lässt den Zinseszinseffekt für sich arbeiten. Diese Strategie mag auf den ersten Blick sehr attraktiv erscheinen – besonders, wenn man sich die Entwicklung der großen Indizes anschaut.

Aber Achtung, der Schein kann trügen. Denn, was wir da oftmals betrachten, sind Indizes, keine Einzelaktien. Es ist eine gewichtete Auswahl an Aktien, die erfolgreich sind. Sozusagen ein Best-of-Album mit erfolgreichen Hits. Sobald ein Titel floppt, fliegt er von der Playlist und wird durch einen neuen Hit ersetzt.

Indizes und ETFs - Doch nicht so passiv?

Indizes folgen einer Art dynamischen Trendfolgestrategie – eine Tatsache, die vielen Anlegern nicht bewusst ist. Sobald eine Aktie schlecht läuft und ihren Wert verliert, wird sie aus dem Index entfernt und durch ein besseres Unternehmen ersetzt. Das erklärt, warum sich Indizes langfristig gut entwickeln. Sie setzen auf die Gewinner und werfen die Verlierer ab.

Hinzu kommt, dass viele Indizes auf Marktkapitalisierungsgewichtung basieren. Das bedeutet: Je erfolgreicher ein Unternehmen wird, desto mehr Gewicht erhält es im Index. Dies führt dazu, dass Indizes quasi zusätzlich einem Momentum-Ansatz folgen – sie gewichten Unternehmen stärker, die bereits groß und erfolgreich sind. Ein Index ist also gar nicht so passiv, wie es immer beschrieben wird und unterscheidet sich daher sehr stark von der klassischen Buy and Hold Strategie, bei der man einmal kauft und dann einfach hält.

Index ist nicht gleich breiter Markt

In der heutigen Zeit, in der ETFs und Indizes so populär sind, verliert man schnell den Blick für die wahre Breite des Marktes. Ein Index repräsentiert nicht alle Aktien, sondern nur eine Auswahl, die nach bestimmten Kriterien getroffen wird. Das bedeutet, dass viele Aktien entweder gar nicht im Indizes enthalten sind oder dieser von wenigen großen Aktien dominiert wird, wodurch der Eindruck entstehen kann, dass der Markt insgesamt besser performt, als es tatsächlich der Fall ist. Besonders kleinere Unternehmen oder solche aus weniger populären Sektoren werden oft nicht berücksichtigt, obwohl sie für die tatsächliche Marktbreite von Bedeutung sind.

In den letzten Jahren hat sich dieses Bild noch einmal deutlich verstärkt und das Jahr 2023 war sinnbildlich dafür.

Während der S&P500 bis Anfang Oktober um gut 12% zulegen konnte, war diese Entwicklung einzig von 7 großen Tech-Werten getrieben. Die restlichen 493 Aktien erzielten in Summe keine Rendite.

Ein breites Verständnis des Marktes bedeutet, nicht nur auf die großen, bekannten Unternehmen zu schauen, sondern auch die Vielzahl an kleineren Unternehmen zu berücksichtigen, die ebenfalls wichtige wirtschaftliche Impulse liefern können. Eine spannende Studie, die 2008 von Blackstar Funds unter dem Titel "The Capitalism Distribution" veröffentlicht wurde, liefert hier wertvolle Erkenntnisse. Sie untersuchten alle 8.054 Aktien, die zwischen 1983 und 2007 im Russell 3000 Index gelistet waren, einschließlich derjenigen, die im Laufe der Zeit aus dem Index entfernt wurden. Diese umfassende Betrachtung verdeutlicht, dass viele Unternehmen, die in wirtschaftlich schwierigen Zeiten untergehen, oft schnell vergessen werden, während der Fokus auf den erfolgreichen Firmen bleibt, die weiterhin im Index vertreten sind. Dies führt zu einer verzerrten Wahrnehmung der tatsächlichen Marktentwicklung.

Die harten Fakten: Nicht alle Aktien sind Gewinner

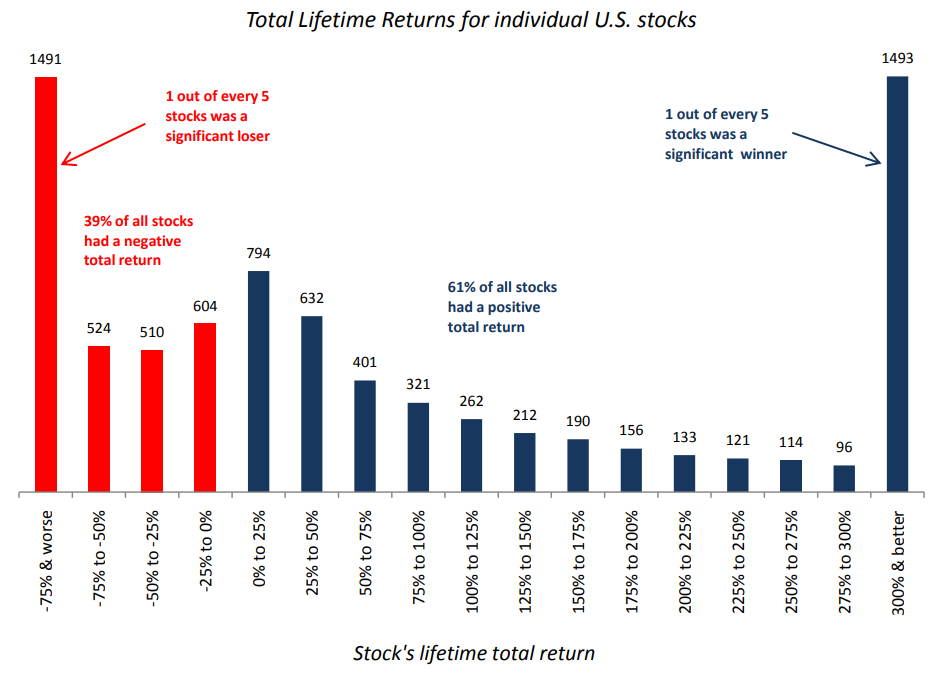

Die Ergebnisse dieser Studie sind erstaunlich:

- 18,5% aller Aktien verloren mehr als 75% ihres Wertes.

- 39% der Aktien brachten negative Renditen.

- 64% schnitten schlechter ab als der Russell 3000 Index.

- Nur 18,5% der Aktien stiegen um mindestens 300%.

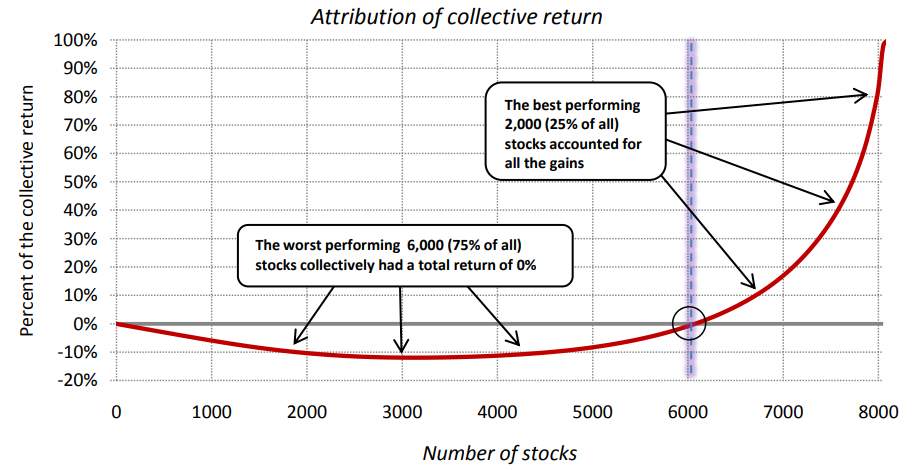

Das bedeutet: Nur eine absolute Minderheit der Aktien ist für die positiven Renditen verantwortlich. Die schlechtesten 6.000 Aktien brachten zusammen eine Nullrendite, während die besten 2.000 Aktien für sämtliche aufgelaufenen Gewinne sorgten.

Die Vorstellung, dass man einfach irgendwelche Aktie kaufen kann und langfristig profitiert, ist also ein gewaltiger Trugschluss.

Bestätigung durch neue Studien: Buy and Hold kritisch hinterfragt

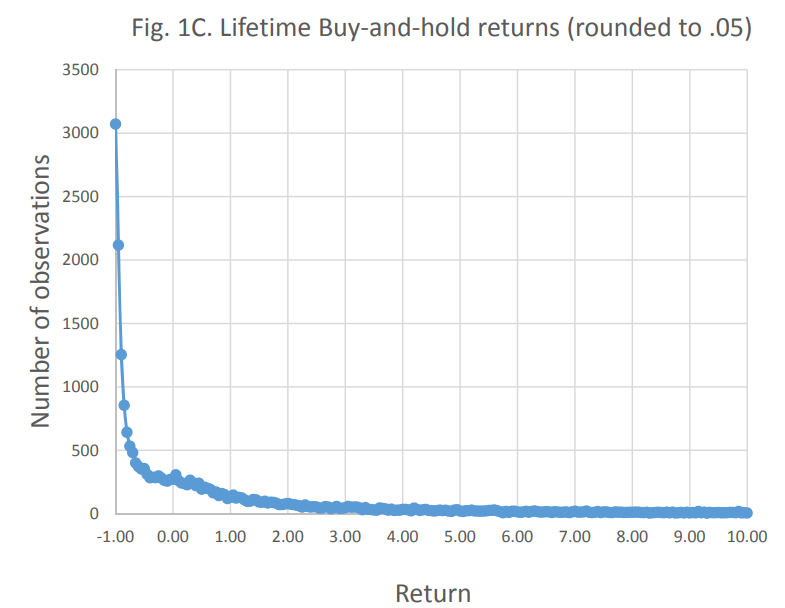

Eine spätere Studie von Hendrik Bessembinder mit dem Titel "Do Stocks Outperform Treasury Bills?" bestätigte diese Erkenntnisse. In dieser Studie wurde sogar ein Zeitraum von 1926 bis 2016 betrachtet, und es wurden insgesamt ganze 26.000 Aktien analysiert.

In dieser Studie wurde untersucht, ob Aktien überhaupt einen Renditevorteil gegenüber 1-Monats-Treasury-Bills haben. Also gegenüber einer Anlage, die vergleichbar mit einem heutigen Tagesgeldkonto ist.

Das Ergebnis war sogar noch eindeutiger:

- Nur 42,6% der Aktien übertrafen die Rendite von 1-Monats-Treasury-Bills (vergleichbar mit einem Tagesgeldkonto).

- 96% aller Aktien brachten eine kumulierte Rendite von 0%.

- Lediglich 4% der Aktien waren für den gesamten Anstieg des Aktienmarktes verantwortlich.

Noch verblüffender: Knapp 10% davon, etwa 90 Aktien, repräsentierten schon die Hälfte des Gesamtzuwachses an Marktkapitalisierung.

Mit anderen Worten: Je länger ich einen Buy and Hold Ansatz mit Einzelaktien verfolge, desto geringer wird die Wahrscheinlichkeit, dass ich mit meinen ausgewählten Aktien Erfolg haben werde.

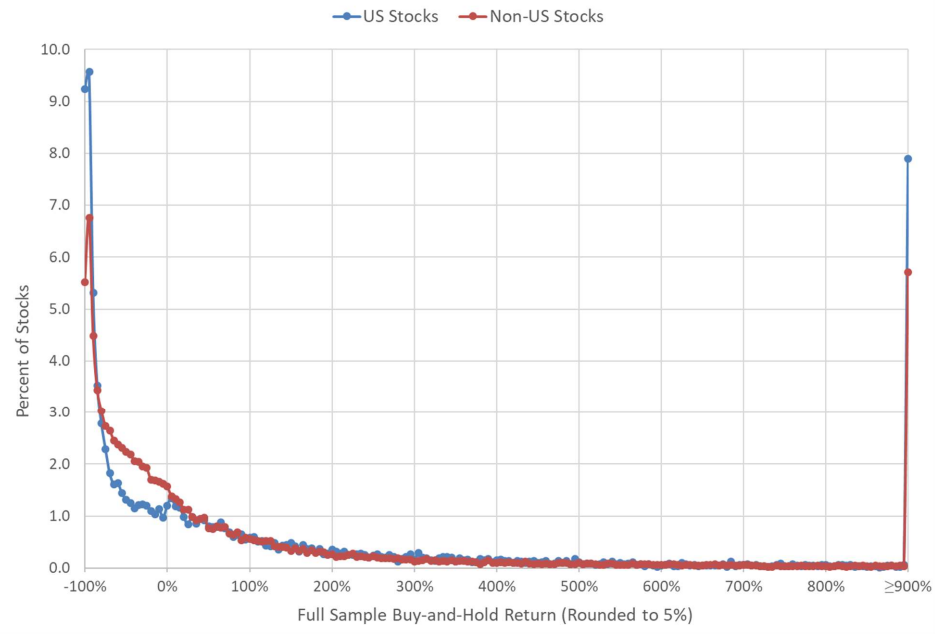

Globales Bild - noch extremer

Bessembinder und Team haben sich auch weltweit umgeschaut und über die Jahre 1990 bis 2018 insgesamt mehr als 61.000 Aktien untersucht. Ihr 2019er Paper „Do Global Stocks Outperform US Treasury Bills?“ offenbart: Global ist die Verteilung der Renditen von Einzelaktien noch extremer als in den USA.

Nur 1,33% der weltweit gelisteten Unternehmen trugen zum gesamten

Vermögenszuwachs bei. Die durchschnittlichen Aktienrenditen waren zwar in allen

42 untersuchten Ländern positiv – jedoch nur dank einiger weniger, aber sehr

starker Gewinner.

Die Learnings für Investoren: Buy and Hold reicht oft nicht aus

Diese Erkenntnisse zeigen, dass die langfristige Verteilung von Aktienrenditen stark ungleich ist. Während einige wenige Aktien riesige Gewinne erzielen, schneiden viele Aktien entweder negativ oder unterdurchschnittlich ab. Das bedeutet, dass Buy and Hold nur dann funktioniert, wenn man die wenigen Gewinneraktien erwischt – und diese auch lange genug hält.

Doch genau hier liegt das Problem: Die meisten Anleger verkaufen zu früh, weil sie entweder von kurzfristigen Gewinnen profitieren wollen oder Angst vor einem Kursverfall haben. Das Aufspüren von Gewinneraktien und das Durchhalten über lange Zeiträume erfordert nicht nur Geduld, sondern auch starke Nerven. Und selbst wenn man eine Aktie gefunden hat, die langfristig gut performt, ist es schwer, in schwierigen Zeiten nicht die Nerven zu verlieren und zu verkaufen.

Starke Unternehmen als Grundlage für langfristige Gewinne

Damit Aktien langfristig neue Hochs erreichen und Gewinne erzielen können, müssen die zugrundeliegenden Unternehmen fundamental grundsolide sein. Ein einfaches Kaufen von Aktien, nur weil sie "günstig" erscheinen, kann sehr riskant sein – besonders, wenn das Unternehmen fundamental schwach ist und langfristig an Bedeutung verliert. Der Fokus sollte daher auf qualitativ hochwertigen Unternehmen liegen, die in der Lage sind, langfristig profitabel zu wachsen. Eine nützliche Ressource, um solche Unternehmen zu identifizieren, ist meine Checkliste (https://www.mmplatinum.de/top-aktien), die detailliert beschreibt, wie man besonders starke Unternehmen findet.

Indizes: Kluge Trendfolger statt Buy and Hold

Indizes, die langfristig erfolgreich sind, folgen genau dieser Logik: Sie nehmen Gewinner auf und werfen Verlierer ab. Ein Kauf bei Allzeithochs kann also durchaus eine gute Idee sein, auch wenn es kurzfristig anders wirken mag. Vielleicht ist das heutige Allzeithoch nur eine kleine Stufe auf einer viel höheren Treppe.

Man sollte jedoch die Wahrscheinlichkeit, eine neue Amazon oder Meta zu finden und lange zu halten, nicht überschätzen. Selbst die besten Aktien durchlaufen oft tiefe Korrekturen, in denen man stark an der eigenen Strategie festhalten muss. Ob es sich dabei jedoch nur um eine kurzfristige Korrektur oder den Beginn eines langfristigen Abstiegs handelt, weiß man oft erst im Nachhinein.

Buy and Hold auf Indizes/ETFs: Das Chance/Risiko-Verhältnis

Auch ein Buy and Hold auf einen Index oder ETF ist nicht unbedingt die ideale Strategie, wenn man das Chance/Risiko-Verhältnis betrachtet. Viele Anleger sind sich nicht bewusst, dass sie bereit sein müssen, Schwankungen von bis zu 50-60% in Kauf zu nehmen, um eine durchschnittliche Rendite von etwa 7-8% pro Jahr zu erzielen. Diese starken Schwankungen bedeuten, dass es oft Jahre dauern kann, bis Verluste wieder aufgeholt sind, was besonders für Anleger mit kürzeren Anlagehorizonten problematisch sein kann. Zwar haben sich Indizes langfristig positiv entwickelt, doch die hohen Volatilitäten stellen eine große psychologische Belastung dar. Nicht jeder Anleger ist in der Lage, solche Drawdowns auszusitzen und dennoch an der Strategie festzuhalten. Häufig versagen in unruhigen Zeiten die Nerven und die Anlage wird aus Angst vor weiteren Rückgängen im ungünstigsten Moment verkauft. Dadurch erzielen auch in ETFs nur die wenigsten Anleger langfristig eine positive Rendite, obwohl diese Anlageklasse langfristig steigt.

Fazit:

Die Erkenntnisse aus diesem Beitrag sind sicherlich ernüchternd, doch sie spiegeln die Realität wider. Buy and Hold mag einfach klingen, aber in der Praxis ist es schwer, die wirklich starken Aktien zu finden und lange genug zu halten. Indizes bieten eine kluge Alternative, da sie automatisch Gewinneraktien bevorzugen und Verlierer eliminieren. Für die meisten Anleger sind ETFs mit breiter Diversifikation daher keine schlechte Wahl. Auch hier ist die Herausforderung das Durchhalten in schwierigen Zeiten.

Doch für diejenigen, die eine Überrendite anstreben, reicht Buy and Hold oft nicht aus. Hier ist eine aktive Anlagestrategie gefragt, die auf trendstarke Aktien setzt – sei es durch Momentum, Trendumkehr nach einem Rücksetzer oder trendfolgend nach einem Ausbruch. Nur die wenigen Anleger, die ihre Strategie konsequent durchhalten, können langfristig eine bemerkenswerte Überrendite erzielen.

Investment-Ikonen wie Warren Buffett, Peter Lynch und Benjamin Graham stehen für diesen Ansatz. Sie zeigen, dass langfristiger Erfolg an der Börse vor allem auf Disziplin, Geduld und einem klaren Regelwerk beruht. Buy and Hold mit ETFs mag für viele Anleger eine Option sein – doch wer nach mehr strebt, muss bereit sein, mehr Einsatz zu zeigen und sich aktiv um seine Investments zu kümmern.

Investieren ist kein Selbstläufer – doch mit den richtigen Strategien und der Bereitschaft, auch unpopuläre Entscheidungen zu treffen, können Anleger langfristig großen Erfolg haben.

Sind Sie bereit, Ihre Rendite zu steigen und Ihre finanziellen Ziele zu erreichen? Erhalten Sie kostenlos zwei wertvolle E-Books , die Ihnen dabei helfen, Ihr Anlagepotenzial voll auszuschöpfen.